iMAGE:Global Rubber Markets

රුපියල අවප්රමාණ වීම නිසා සියල්ල නැති වන්නේ නැත

ඇමරිකානු ඩොලරයට සාපෙක්ෂව රුපියල අවප්රමාණ වීම හේතු කොටගෙන සමස්ත රටම පිස්සු වැටී ඇති සෙයකි. මාධ්යයත්, විපක්ෂයත් මෙය කෝලම් මඩුවක් කරගෙන තිබේ. අනිත් පැත්තෙන්, රුපියල අවප්රමාණ වීම නිසා අවාසියට පත්වන ජන කොටස් මෙන්ම එයින් වාසියක් ලබන ජන කොටස් ද, තමන්ට ලැබෙන වාසියත් අමතක කොට, අවාසිය පිළිබඳ හැඟීමටම යට වී සිටිති.

උදාහරණයක් වශයෙන් ගතහොත්, භාණ්ඩ සහ සේවා අපනයනය කරන අංශයේ සිටින අයවළුන්ට මෙන්ම, විදේශයන්හි සේවයේ යෙදෙමින් මෙරටට සල්ලි එවන අයවළුන්ට, ඔවුන් උපයන සෑම ඩොලරයකටම ලැබෙන රුපියල් ප්රමාණය දැන් වැඩි වන්නේය. අනිත් පැත්තට, මෙරටට ආනයනය කරන භාණ්ඩ පරිභෝජනය කරන අයවළුන්ට සේම, පිටරටවල සංචාරය කරන හෝ පිටරටවල අධ්යාපනික හෝ සෞඛ්ය සේවා ලබන අයවළුන්ට (අවශ්ය කරන ඩොලර් ලබා ගැනීම සඳහා) දැන් වැඩි රුපියල් ප්රමාණයක් වැය කිරීමට සිද්ධ වෙයි.

රුපියල අවප්රමාණ වීම නිසා පූර්ණ වාසිය ලබන්නා ආණ්ඩුවයි.

අනිත් අතට, මේ අවප්රමාණ වීමෙන් ආණ්ඩුව ශුද්ධ වාසියක් ලබයි. එසේ වන්නේ, පවතින වසරේ විදේශ (ඩොලර්) ණය ගෙවා දැමීම සඳහා ආණ්ඩුව වැඩි රුපියල් ප්රමාණයක් සොයා ගත යුතුව ඇතත්, ආනයනික භාණ්ඩ සඳහා අය කරනු ලබන බදු ආදායම, අවප්රමාණ වූ රුපියල් අගය අනුව වැඩි අගයක් ගන්නා නිසාත්, ආණ්ඩුව විදේශ මුදල්වලින් ණය ලබාගෙන එය මහ බැංකුවට විකුණන විට වැඩි රුපියල් ප්රමාණයක් ලැබෙන නිසාත්, ආණ්ඩුවට ශුද්ධ වාසියක් සැලසෙයි.

උදාහරණයක් වශයෙන්, 2018 විනිමය අනුපාතිකය තුළ ඩොලරයට සාපේක්ෂව රුපියලේ අගය එක රුපියලකින් අවප්රමාණ වන්නේ යැයි සිතමු. එවිට, විදේශ ණය වාරික සහ පොලී ගෙවීමට ආණ්ඩුවට වැය වන ප්රමාණය රුපියල් බිලියන 1.7 කින් වැඩි වුව ද, ඉහත කී අනිත් අංශයෙන් ආණ්ඩුවට ලැබෙන රුපියල් වාසිය ඊට වඩා දෙගුණයකටත් වැඩියෙන්, එනම්, රුපියල් බිලියන 4.5 කින් වැඩි වන්නේය. මෙය, රටක මුදලේ අගය අවප්රමාණ වීමට ඉඩ හැරීම සඳහා වලංගු හේතුවක් කර ගත යුතු නැති බව නොකිවමනා ය. මෙවැන්නක් සිදුවන්නේ, රටක විදේශ ආර්ථික අංශයේ මූලික අංගෝපාංග ඇදේට සිටින විට ය. එනම්, විදේශයන්ට ගෙවීමට ඇති විදේශ විනිමය ප්රමාණයට සරිලන තරමින් විදේශයන්ගෙන් ලංකාවට ඉපැයීමක් කර ගැනීමට වසරක් පාසා එක දිගටම නොහැකි වන විට ය. ඒ ප්රශ්නය විසඳා ගැනීම සඳහා, ආණ්ඩුවේ සිටින ආර්ථික ප්රතිපත්ති සම්පාදකයන්ට වෙනම ප්රතිපත්ති මාලාවක් තිබිය යුත්තේය.

කුලප්පු වූ විට තෝරා ගැනෙන්නේ වැරදි දත්තයන්ම ය

රට කුලප්පු කරවන්නන් විසින් පාවිච්චියට ගෙන ඇත්තේ, බැංකු විසින් තම තමන් අතර කෙරෙන ගනුදෙනුවලදී ඩොලරයක් සාමාන්යයෙන් විකුණනු ලබන අනුපාතිකයයි. මහ බැංකුව ප්රසිද්ධියට පත්කරන විනිමය අනුපාතිකය වන්නේ, ඊට කලින් දා බැංකු අතරේ කෙරුණු ව්යාපාරික ගනුදෙනුවලදී නිශ්චය වූ විකිණුම් විනිමය අනුපාතිකයයි. එහෙත් වාණිජ බැංකු, විනිමය වෙළඳපොළ තුළ අනුපාතික දෙකක් ප්රකාශයට පත්කරයි. එකක්, විකිණුම් අනුපාතිකයයි. අනික, ගැනුම් අනුපාතිකයයි. විකිණුම් අනුපාතිකයට වඩා ගැනුම් අනුපාතිකය රුපියල් 4 ක පමණ අඩු අගයක් දරයි.

මේ ආශ්රිතව මහ බැංකුව ප්රකාශයට පත්කරන දත්ත තුළ, විකුණුම් සහ ගැනුම් අනුපාතිකයට අමතරව ප්රතීයමාන අනුපාතිකයකුත් තිබේ. එනම්, විකුණුම් සහ ගැනුම් අනුපාතිකයේ වෙනස අතරේ පවතින මැද අගයයි. සෑම කටයුත්තක් සඳහාම, බැංකුත්, රේගුව වැනි වෙනත් ආයතනත් භාවිත කරන්නේ ඒ ප්රතීයමාන අනුපාතිකයයි. මහ බැංකුවේ වාර්තාගත දත්තවලට අනුව, 2018 සැප්තැම්බර් 21 වැනි දා වාණිජ බැංකු ඩොලරයක් මිල දී ගෙන ඇත්තේ රුපියල් 166.78 කට ය. එදා ඔවුන් ඩොලරයක් විකුණා ඇත්තේ රුපියල් 170.66 කට ය. ඒ අනුව, ඩොලරයක ප්රතීයමාන විනිමය අගය වී ඇත්තේ ඩොලරයකට රුපියල් 168.03 කි. කෙසේ වෙතත්, ඩොලරයක විකුණුම් මිල ඊට වැඩි නිසා, කුලප්පුව ඇති කිරීමට යොදාගෙන ඇත්තේ එම විකුණුම් මිලයි.

‘විදේශ විනිමය හිමිකම් සහතික පත්ර ක්රමය’ යටතේ රුපියල අවප්රමාණ වීම

නිදහසේ පටන් 1968 දක්වා ලංකාවේ තිබුණේ තනි ස්ථාවර විදේශ විනිමය අනුපාතිකයකි. එය, ඩොලරයට රුපියල් 4.76 ක් විය. මේ ස්ථාවර විනිමය අනුපාතිකය පවත්වාගෙන යාම සඳහා අවශ්ය තරම් විදේශ විනිමය ශේෂයක් නොතිබුණු නිසා, ඒ අනුපාතිකය බරපතල පීඩනයට ලක්විය. එවිට ආණ්ඩුව කෙළේ (රුපියලේ අගය පහළට දමමින්) රුපියල ‘බාල්දු’ කිරීමයි.

එහෙත් 1966 වන විට මේ ප්රශ්නය උග්ර විය. බරපතල විය. එවිට, රුපියල බාල්දු කරනවා වෙනුවට ලංකාව කෙළේ, ‘ද්විත්ව විනිමය අනුපාතික ක්රමයකට’ මාරු වීමයි. ඒ ක්රමයට අනුව, අත්යාවශ්ය ද්රව්ය ආනයනය කිරීම නිල විනිමය අනුපාතිකය යටතේ සිදු කෙරුණි. අනිත් සියලූ ආනයනයන් සඳහා නිල විනිමය අනුපාතිකයට වඩා සියයට 65 ක අධි-මිලක් පනවනු ලැබුණි. එය හැඳින්වුණේ, ‘විදේශ විනිමය හිමිකම් සහතික පත් ක්රමය’ වශයෙනි. ඇත්තෙන්ම ගතහොත් එය, විදේශ විනිමය භාවිත කරන්නන් සඳහා සියයට 65 ක බද්දක් පැනවීමට සමාන ය.

අපේ රටට කෙරෙන ආනයනවලින් වැඩි කොටසක් අයත් වුණේ මේ ගණයටයි. එබැවින් එය ආණ්ඩුවට ඉතා ලාභදායී ක්රමයක් විය. එනිසාම, මෙය ආණ්ඩුවේ ‘විදේශ විනිමය කළුකඩ ජාවාරමක්’ වශයෙන් විපක්ෂයේ සිටියදී විවේචනය කළ ආචාර්ය එන්. එම්. පෙරේරා 1970 බලයට පත්ව මුදල් ඇමති වීමෙන් පසුව පවා එය අවලංගු කර දැමීමක් ගැන සිතුවේ නැත.

මෙය, රුපියල අර්ධ වශයෙන් බාල්දු කිරීමක් වශයෙන් හැඳින්විය හැක. මේ අර්ධ-බාල්දුව 1977 දක්වා පැවතියේය. ඉන් පසු බලයට පත් ආණ්ඩුව ඒ ක්රමය අහෝසි කොට නම්යශීලී විනිමය අනුපාතික ක්රමයක් හඳුන්වා දුනි. ඒ ක්රමය යටතේ ඩොලරයේ අගය රුපියල් 15.56 දක්වා ඉහළ ගිය අතර, එය කලින් පැවති ‘විදේශ විනිමය සහතික පත් ක්රමය’ සමග සසඳද්දී, රුපියල සියයට 7 කින් බාල්දු කිරීමකි.

මේ අලූතින් ස්ථාපිත කර ගත් නම්යශීලි විනිමය අනුපාතික ක්රමය යටතේ, ඩොලරයට සාපේක්ෂව රුපියලේ අගය තීන්දු වුණේ විනිමය වෙළඳපොළ බලවේගවලට අනුව ය. ඒ අනුව, කලින් පාවිච්චි කළ ‘බාල්දු කිරීම’ වෙනුවට මේ අලූත් ක්රමය යටතේ රුපියලේ අගය පහළ වැටීම, රුපියල ‘අවප්රමාණ’ වීම වශයෙන් හඳුන්වන්නට පටන් ගත්තේය. ඒ විදිහටම, රුපියලේ ඕනෑම අගය වැඩි වීමක් හැඳින්වුණේ කලින් ක්රමය යටතේ මෙන් ‘පිළිඇගැයුමක්’ වශයෙන් නොව, ‘අගය වැඩි වීමක්’ වශයෙනි.

දේශපාලඥයන්ගේ ‘හරි-වැරදි කියා ගැනීමේ’ සෙල්ලම

එදා පටන් අප ලබා ඇති අත්දැකීම වන්නේ ලංකාවේ රුපියල එක දිගටම අවප්රමාණ වීමයි. රුපියලේ අගය ආරක්ෂා කර ගැනීමට නොහැකි වීම ගැන ආණ්ඩුවට බැන වැදීම හැම විපක්ෂයකම සිරිත වී තිබේ. එසේම මුදලේ අවාසනාවන්ත තත්වය පිළිබඳ වරද බාහිර බලවේග මත පැටවීම හැම ආණ්ඩුවකම සිරිත වී තිබේ. කෙසේ වෙතත්, රුපියල එක දිගටම අවප්රමාණ වීමට බලපාන මූලික දෝෂ ඉවත් කිරීම සඳහා කිසි ආණ්ඩුවක් නිසි පියවර නොගෙන ඇති තත්වය තුළ, රුපියල එක දිගටම ගමන් කොට ඇත්තේ අවාසනාවන්ත ලෙස අවප්රමාණ වීමේ තනි දිසාවටම පමණි. ඒ අනුව, දේශපාලන බලය මාරු වී ඇති අද දිනයේ, අර කියන ‘හරි-වැරදි කියා ගැනීමේ සෙල්ලම’ පැති මාරු කරගෙන දැන් කරගෙන යනු ලැබේ.

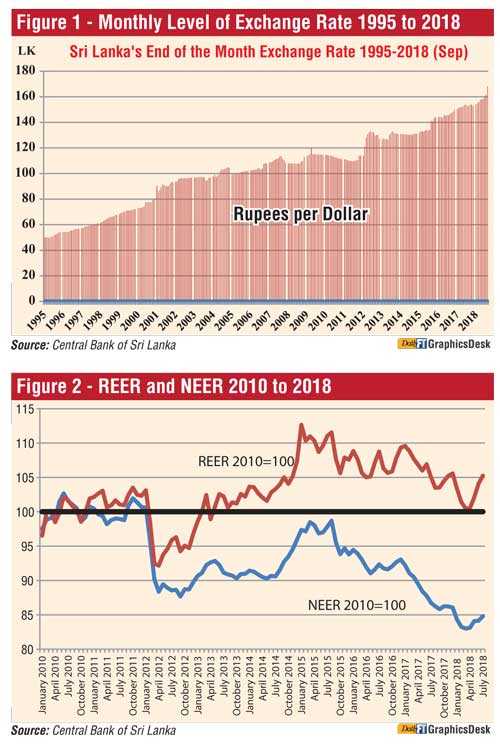

1995 සිට 2018 සැප්තැම්බර් මැද භාගය දක්වා ඩොලරයට සාපේක්ෂව රුපියලේ අගය පහත වැටීමක් පළමු වැනි රූප සටහනින් පෙන්වා දෙයි. අතරින්පතර උස් පහත් වීම ඇතත්, එය එක දිගටම පහළ යාමක් බව පෙනේ. එබැවින් විනිමය වෙළඳපොල තුළ එක දිගටම මේ ආකාරයෙන් රුපියල අවප්රමාණ වීමේ හේතු හඳුනා ගැනීම වැදගත් ය.

ජංගම ගිණුමේ හිඟයක් ඇති වීම වළක්වා ගැනීම

රටක් තමන්ගේ මුදල් ඒකකයේ වටිනාකම් ස්ථාවරව පවත්වා ගැනීමට කැමැත්තේ නම් ඒ සඳහා ඇත්තේ එක ක්රමයක් පමණි. එනම්, තමන්ගේ රටවැසියන් විසින්ම ඉල්ලා සිටින ඩොලර් ප්රමාණයට ප්රමාණවත් තරමින් ඩොලර් ප්රමාණයක් උපයා ගැනීම ය. රටක් විදේශ විනිමය උපයා ගන්නේ, තමන්ගේ භාණ්ඩ හා සේවා (සංචාරක සේවා ඇතුළු) විදේශයන්ට විකිණීමෙනි. ඒවා අපනයන වශයෙන් හැඳින්වෙයි. ඊට අමතරව, විකිණීමක් නොවන තවත් ආදායමක් ද ඊට එක් කෙරේ. එනම්, පිටරට සේවය කරන ශ්රී ලාංකිකයන් රටට එවන ආදායම් ය.

අනිත් අතට, ශ්රී ලාංකිකයන්ම විදේශ විනිමය ඉල්ලා සිටිනු ලැබේ. ඒ, භාණ්ඩ ආනයනය කිරීමට සහ විදේශයන්හි සේවාවන් මිල දී ගැනීමට ය. එසේම, විදේශයන්ගෙන් ලබා ගත් ණය සහ පොලී ගෙවා දැමීමටත්, ආයෝජනවල ලාභ පිටරට යැවීමටත්, ඔවුහූ විදේශ විනිමය ඉල්ලා සිටිති. ශ්රී ලාංකිකයන් විසින් විදේශිකයන්ට දෙනු ලබන තෑගි ද මීට ඇතුළත් කළ යුතුය.

මේ ගනුදෙනු සියල්ල එක ගිණුමකට ගත් විට එය ‘ගෙවුම් ශේෂයේ ජංගම ගිණුම’ වශයෙන් හැඳින්වෙයි. එම ගිණුම තුළ, මුලින් කී කොටස් බැර වශයෙනුත්, දෙවැනුව කී කොටස් හර වශයෙනුත් වර්ග කෙරේ. රටක මුදල් ඒකකයක වටිනාකම ස්ථාවරව පවත්වා ගැනීම සඳහා අත්යාවශ්ය සාධකය වන්නේ, මේ ජංගම ගිණුම තුලනය කර ගැනීමයි. යම් වසරක එහි හිඟයක් වෙතොත්, වෙනත් වසරක අතිරික්තයකින් එය පියවා ගත යුතුය. මේ ගිණුම තුළ එක දිගටම අතිරික්තයක් පැවතුණොත් එහි අදහස වන්නේ අවශ්ය කරනවාට වඩා විදේශ විනිමය ප්රමාණයක් එම රට උපයනවා ය යන්නයි.

ඒ අතිරික්තයන් වෙනත් රටවලට ණයට නොදුන්නොත් එම රටේ මුදලේ අගය එක දිගටම ඉහළ යා හැකිය. එසේම, එක දිගටම හිඟයක් තිබුණොත් එම හිඟය පියවා ගැනීම සඳහා වෙනත් රටවලින් ණය අරගෙන මුදලේ අගය තාවකාලිකව ස්ථාවර කර ගත හැකිය. එහෙත් එයින් සිදුවනු ඇත්තේ ක්රම ක්රමයෙන් ණය ප්රමාණය වැඩි වී රට ණය උගුලක සිර වීම ය. එයින් රෝගය තවත් උත්සන්න කෙරේ. ඉන් පසු සිදුවන්නේ, එම මුදලේ අගය එක දිගටම අවප්රමාණ වීමේ තනි දිසාවේ ගමන් මගකට වැටීමයි.

ජංගම ගිණුම පිළිබඳ ශ්රී ලංකාවේ අසතුටුදායක අතීතය

1977 සිට ශ්රී ලංකාව එක දිගටම මුහුණදුන්නේ ඉහත සඳහන් තත්වයටයි. එනම් ජංගම ගිණුමේ හිඟයක් එක දිගටම පැවති බව ය. අද වන විට එම හිඟය, දළ දේශීය නිෂ්පාදිතයේ ප්රතිශතයක් වශයෙන් සියයට 2 ක් පමණක් වුව ද, 1980 මුල් භාගය වන විට එය සියයට 16 ක් දක්වා ඉහළ ගොස් තිබුණි. මේ කියන ජංගම ගිණුමේ හිඟය ඉහළ යන විට කුලප්පු වන ආණ්ඩුව, විදේශ විනිමය තත්වයන්ට අදාළ ප්රතිසංස්කරණ ගැන මහත් උනන්දුවෙන් කතා කරන්ට පටන් ගනී. එහෙත් එම අවදානම සුළුවෙන් හෝ අඩු වන විට එතෙක් තිබූ භයානක අවදානම අමතක කොට අර ප්රතිසංස්කරණ කතා පැත්තකින් දමයි.

2012-2017 කාලය තුළ මේ ජංගම ගිණුමේ හිඟය රටේ දළ දේශීය නිෂ්පාදිතයට සාපේක්ෂව සියයට 3 ක සාමාන්ය වාර්ෂික අගයක් ගත්තේය. එහි අදහස වන්නේ, එක දිගටම අවප්රමාණ වීමේ තෙරපුම යටතේ රුපියල තිබී ඇති බවයි. මීට කලින් පැවති ආණ්ඩුව කෙළේ, පිටරටින් ණයට ගෙන මේ තෙරපුම ලිහිල් කිරීමයි. එය හරියට, පිළිකා රෝගියෙකුගේ වේදනාව නැති කිරීම සඳහා වේදනා නාශකයක් දීම වැනි ය. එය, රෝගය සුව කිරීමේ පිළියමක් නොවේ. එයින් සිදුවන්නේ, රෝගයට අහන නිසි බෙහෙතක් නැතිව රෝගය තවත් උත්සන්න වීමයි. දවසක පිළිකාව ලියලා ගොස් කිසි බෙහෙතක් අහන්නේ නැති තත්වයට පත්ව රෝගියා මියයයි.

අලූත් ආණ්ඩුවේ අකර්මණ්යතාව

අලූත් ආණ්ඩුව 2015 බලයට පත්වන විට මේ තත්වය දැනගෙන සිටියේය. එහෙත් මහ බැංකුවේ මූල්ය මණ්ඩලයත්, මුදල් ඇමතිවරයාත් හැසිරුණේ රටේ ආර්ථික අර්බුදයක් නැති ගානට ය. 2015 අපේ්රල් මාසයේ නව ආණ්ඩුව යටතේ ප්රකාශයට පත්කළ ‘2014 මහ බැංකු වාර්ෂික වාර්තාව’ තුළ, ඩොලරයට සාපේක්ෂව රුපියලේ ස්ථාවර භාවය ගැන කතා කොට තිබුණේ, අර්බුදය පිළිබඳ ගානක් නැති ගානට ය. ඊටත් වඩා, (ඩොලරය හැරුණු කොට) සාමාන්ය වශයෙන් වෙනත් විදේශ මුදල් ඉදිරියේ රුපියල යම් අගයක් ඒ කාලයේ අත්කරගෙන තිබුණු නිසා ඒ පිළිබඳ සැලකිල්ල තවත් අඩු විය.

නාමික සහ මූර්ත ඵලදායී විනිමය අනුපාතික

ලංකාව ගනුදෙනු කරන වෙනත් විදේශ මුදල් ඉදිරියේ රුපියලේ අගය තුළ ඇති වන මේ වෙනස ගණනය කිරීම සඳහා මහ බැංකුව විනිමය අනුපාතික දර්ශක දෙකක් පාවිච්චි කරයි. එකක්, රුපියලේ නාමික අගය දැක්වීමට ය. අනික, රුපියලේ සැබෑ අගය හෙවත් මූර්ත අගය දැක්වීමට ය. ඉහත ෙඡ්දයක සඳහන් කළ පරිදි, 2014 වසරේ දී, මේ දර්ශක දෙකේම (රුපියලේ) අගය ඉහළ ගොස් ඇත. එහි අර්ථය වන්නේ කුමක් ද? අපනයන සම්බන්ධයෙන් රුපියලට තිබූ තරගකාරී වාසිය අඩු වන බව ය. (අපනයනකරුවාට එක ඩොලරයක් සඳහා දැන් ලැබෙන්නේ අඩු රුපියල් ප්රමාණයකි). අනිත් අතට, ආනයන සඳහා වැඩි වාසියක් ලැබෙන බව ය. (ආනයනකරුවා කලින් වියදම් කළ ඩොලරය සඳහා දැන් ගෙවන්නේ අඩු රුපියල් ප්රමාණයකි). මෙය රෝගයකි. මන්ද යත්, එයින් අපනයන මර්දනය කෙරෙන අතර ආනයන වර්ධනය කෙරෙන බැවිනි. දීර්ඝ කාලීන වශයෙන් රුපියල අවප්රමාණ වීමේ ප්රධාන හේතුව එයයි.

විදේශ විනිමය හිඟය, ණය ගැනීමෙන් පියවා ගැනීම

2010 සිට 2018 ජුලි දක්වා, ශ්රී ලංකාවේ මූර්ත ඵලදායී විනිමය අනුපාතිකය සහ නාමික ඵලදායී විනිමය අනුපාතිකය පැවති තත්වය 2 වැනි රූප සටහනින් පෙන්නුම් කෙරේ. 2012 ජනවාරි දක්වා, මේ විනිමය දර්ශක දෙකම එකිනෙකට අනුරූප ගමනක යෙදී ඇති බව එයින් දැක්වෙයි. එසේ වෙතත්, 2012 පටන් මූර්ත ඵලදායී විනිමය අනුපාතිකය එක දිගටම වටිනාකමින් ඉහළ ගොස් ඇති අතර, නාමික ඵලදායී විනිමය අනුපාතිකය හැම විටකම තිබී ඇත්තේ 100 ට පහළින් බව එයින් දැක්වේ.

රුපියලේ මූර්ත වටිනාකම ඉහළ යන විට ශ්රී ලංකාවේ අපනයනවලින් ලැබෙමින් තිබෙන තරගකාරී වාසිය අඩු වී ගොස්, ආනයන සඳහා වන වාසි වැඩි වීම නිසා, ඇත්තෙන්ම සිදුවන්නේ, රටේ විදේශ වෙළඳ ශේෂයේ හිඟය වැඩි වීමයි. ඒ අනුව, 2012 දී ඩොලර් බිලියන 9.4 ක් වූ අපේ වෙළඳ ශේෂයේ හිඟය 2018 වන විට ඩොලර් බිලියන 11 දක්වා වැඩි විය. වෙළඳ ශේෂයේ ඇති වන මේ හිඟය පියවා ගැනීමට සිදුවන්නේ පිටරට සේවයේ යෙදෙන ශ්රී ලාංකිකයන් එවන මුදල්වලිනි. එහෙත් එම ආදායම කෙමෙන් වැඩි නොවී ඩොලර් බිලියන 7 ක සීමාවේ පමණක් රැුඳීම නිසා ජංගම ගිණුමේ ඩොලර් බිලියන 3 පමණ හිඟයක් ඇති විය. එය පියවා ගත හැකි වුණේ විදේශයන්ගෙන් ණය ගැනීමෙනි. මේ මුළු කාලය තිස්සේම ශ්රී ලංකාව අනුගමනය කොට ඇත්තේ ඒ ක්රියා පිළිවෙතයි. එහි අවසාන ප්රතිඵලය වී ඇත්තේ, ගෙවා ගත නොහැකි ණය කන්දරාවක් ගොඩ ගැසීම ය.

උදාහරණයක් වශයෙන් ගතහොත්, ඉදිරි මාස 12 කාලය තුළ ණය වාරික සහ ඒවා සඳහා වන පොලිය ගෙවීම සඳහා ඩොලර් බිලියන 6.2 ක් පමණ අවශ්ය කෙරේ. තත්වය එසේ තිබියදී, ශ්රී ලංකාව සතුව ඇති විදේශ මුදල් සංචිතය වන්නේ ඩොලර් බිලියන 7.7 ක් පමණි. රුපියල අවප්රමාණ වීම නතර කර ගැනීම සඳහා අප මේ මුදල් වියදම් කළොත් අපට ඉතිරි වන්නේ ඩොලර් බිලියන 1.5 ක විදේශ මුදල් සංචිතයක් පමණි. මේ තත්වය තුළ ශ්රී ලංකා මහ බැංකුවට බරපතල තීරණයක් ගැනීමට සිදුවෙයි: ඉතිරිව ඇති ඩොලර් බිලියන 1.5 ත් වැය කළ පසු ශ්රී ලංකාවේ රුපියලට කුමක් වේද?

මේ අබග්ගයෙන් ශී්ර ලංකාව පාඩමක් උගත යුතුය

මේ අර්බුදයට මුහුණදුන් රටවල්වල අත්දැකීම ඉතා නීරස ය. උදාහරණයක් වශයෙන්, 1997 ආසියානු මූල්ය අර්බුදය ඇති වීමට ටිකකට පෙරාතුව මා ලියා ඇති ‘‘මහ බැංකු ව්යාපාරය: අභියෝග සහ අපේක්ෂා’’ නැමැති කෘතියේ 191 වැනි පිටුවේ තායිලන්තයේ මහ බැංකුවේ අත්දැකීම විස්තර කොට ඇත. ඩොලරයට සාපේක්ෂව තායි මුදල් ඒකකයේ වටිනාකම බාත් 25 ක්ව තිබියදී ඇති වූ පීඩනය හමුවේ තායි මුදලේ අගය ආරක්ෂා කර ගැනීම සඳහා ඩොලර් බිලිනය 25 ක සංචිතයක් තායි ආණ්ඩුව නාස්ති කර ගත්තේය. ඉන් පසු, තමන් සතු සියලූ විදේශ මුදල් සංචිත අවසන් වීමෙන් පසු සිය මුදල් ඒකකයට නිදහසේ අවප්රමාණ වීම සඳහා ඉඩ හැරීමට එම රටට සිදුවිය. අවසානයේ ඒ මුදලේ වටිනාකම ඩොලරයට තායි බාත් 50 ක් බවට පහළ බැස්සේය.

රට සතුව තිබූ වටිනා විදේශ මුදල් සංචිතය නාස්ති කර ගැනීම සම්බන්ධයෙන් පසුව එරට මහ බැංකු අධිපතිවරයාට විරුද්ධව නඩු පවරන ලදි. ඊට වැරදිකරු වූ ඔහුට තායිලන්ත ඉතිහාසයේ විශාලතම දඩය වන ඩොලර් බිලියන 4.6 ක දඬුවමකට යටත් වන්ට සිදුවිය. මෙයින් කියැවෙන්නේ, වෙළඳ පොළ බලවේග සියල්ල විසින් යම් රටක මුදල් ඒකකය අවප්රමාණ වීමට තල්ලූ කරනු ලැබීමේදී එය වළක්වා ගැනීම සඳහා රටේ විදේශ මුදල් සංචිතය නාස්ති කර ගැනීම මොන තරම් අවදානම්කාරී ද යන්නයි.

වෙළඳ පොළෙන් එල්ල වන පීඩනය වැඩි නම්,

මොන තරම් විදේශ සංචිත වියදම් කළත් ගැලවීමක් නැත

ෆ්රෙඩරික් ෆෝර්සිත්ගේ ප්රකට නවකතාවක් වන ‘‘යක්ෂයාගේ විකල්පය’’ නැමැති කෘතියේ සඳහන් වන්නේ එවැනි තේරීමකි. කෙනෙකු ඉදිරියේ ඇත්තේ යක්ෂයාගේ තේරීමක් නම් මොන දේ කළත් ඒ සඳහා විශාල වියදමක් දැරීමට සිදුවන්නේය. මෙය, වර්තමාන මහ බැංකු අධිපති ඉන්ද්රජිත් කුමාරස්වාමි ඔහුගේ මෑතක දේශනයක දී අගේට පැහැදිළි කොට තිබුණි.

ඔහු මෑත අතීතයේ අසාර්ථක උත්සාහයන් දෙකක් එහිදී උදාහරණයට ගෙන තිබුණි. 2011/2012 කාලයේ, එවක මහ බැංකු පරිපාලනය, රුපියල ආරක්ෂා කර ගැනීමේ අපේක්ෂාවෙන් අපේ විදේශ මුදල් සංචිතයේ තිබූ මුදලින් ඩොලර් බිලියන 4.2 ක් වියදම් කොට තිබුණි. එහෙත් ඒ වෑයම අසාර්ථක වූ අතර රුපියලේ අගය සියයට 13.5 කින් අවප්රමාණ විය. ඒ ආකාරයන්ම 2015 දී මේ ආණ්ඩුව යටතේත් රුපියල ආරක්ෂා කර ගැනීම සඳහා ඩොලර් බිලියන 1.2 ක් වැය කොට තිබේ. එහෙත් රුපියල සියයට 9 කින් අවප්රමාණ වී ඇත.

ශ්රී ලංකාව තවම සිටින්නේ ඒ අනතුරුදායක තත්වයේ ය. ණයට ගත් මුදල්වලින් බොහෝ කොට සමන්විත වන අපේ විදේශ මුදල් සංචිතයෙන් තවත් විශාල මුදලක්, අවශ්ය නම්, මේ සඳහා වියදම් කළ හැකිය. හැබැයි එවිට සිදුවන්නේ විදේශ ණය ගෙවීම් පැහැර හැරීමටයි. එසේ වීත්, රුපියලේ අවප්රමාණ වීම නතර නොවනු ඇත. මන්ද යත්, එසේ වියදම් කිරීමට ගොස් විදේශ මුදල් සංචිතයත් යම් අවස්ථාවක අවසන් වන බැවිනි. කොයි පැත්තෙන් බැලූවත්, විදේශ වෙළඳපොල අංශයේ පවතින මූලික දෝෂ විසඳා ගැනීමට අපොහොසත් වන තාක් කල් ශ්රී ලංකාව මේ ප්රශ්නයෙන් බැටකනු ඇත.

මෙය, ඇත්තෙන්ම ශ්රී ලංකාව ඉදිරියේ ඇති යක්ෂයාගේ විකල්පයකි.

ආචාර්ය ඩබ්. ඒ. විජේවර්ධන

සංස්කාරක සටහන

2018 සැප්තැම්බර් 25 වැනි දා ‘ඬේලි එෆ්.ටී.’ පුවත්පතේ පළවූ’ The Fate of the Rupee: Central Bank is caught with ‘Devil’s Alternative’ නැමැති ලිපියේ සිංහල පරිවර්තනය ‘යහපාලනය ලංකා’ අනුග්රහයෙනි .මෙහි දෙවැනි කොටස ඉදිරියේදී බලාපොරොත්තු වන්න.ආචාර්ය ඩබ්. ඒ. විජේවර්ධන යනු මහා බැංකුවේ හිටපු නියෝජය අධිපති වරයෙකි. [email protected] යන විද්යුත් තැපැල් ලිපිනයෙන් (email) හරහා ඔහුව සම්බන්ධ කර ගත හැකිය.